新車を購入する際、多くの方がローンを利用しますが、審査が通らないことも少なくありません。新車ローンの審査が通らない原因には、信用情報や収入に関する問題が関与することが多く、対策が必要です。

この記事では、新車ローンが通らない理由や解決策、代替案まで詳しく解説します。この記事を参考にして、スムーズに新車を手に入れましょう。

新車ローンが通らない主な理由

新車ローンが通らない理由には、いくつかの要因が考えられます。

【新車ローンが通らない主な理由】

- 信用情報の問題

- 雇用形態と安定性

- 収入と収支のバランス

- 過去のローンの返済履歴

- 勤続年数が低い

信用情報や収入、雇用の安定性など、さまざまな審査項目の中で問題があると判断されると、審査が通りにくくなります。それぞれ理由を紹介するので、参考にしてください。

信用情報の問題

ローン審査の最初の段階でチェックされるのが、申請者の信用情報です。これは、過去にローンやクレジットカードの利用履歴が正常に管理されていたかを示すもので、金融機関はこれをもとに判断します。

信用情報で閲覧できる項目は、以下のとおりです。

【信用情報で閲覧できる項目】

- クレジットカードやローンの申し込み履歴

- 支払情報

- 利用履歴

- 借金残高・割賦の残高

たとえば、支払いの遅延や滞納があった場合、信用情報にネガティブな記録が残り、審査に悪影響を与えることがあります。

とくに、5年以内に支払い遅延や未払いが発生した場合は、信用情報が厳しく見られることが多いです。

一般的には、ローンやクレジットカードの支払いが3か月以上遅れると、ブラックリストに載るといわれています。しかし、新車のローンなど定期的に支払う必要があるものについては、支払期間の有無にかかわらず、支払いが遅れている履歴があると通りづらくなります。

信用情報は定期的に確認し、必要に応じて適切な改善を行うことが重要です。

確認については、CIC(信用情報機関)にて開示できます。

もし支払いが残っている場合は、現時点での借金を清算し、今後の支払いを滞りなくおこなうことが大切です。

雇用形態と安定性

ローン審査では、収入の安定性が重要視されます。

とくに正社員と比べて、フリーランスや契約社員のような不安定な雇用形態の場合、審査が厳しくなることがあります。

正社員の場合、雇用の安定性が評価され、長期間の雇用があれば審査に有利になります。

一方で、短期間の雇用や転職を繰り返している場合、収入に安定性がないと判断され、審査で不利になることも多いです。

金融機関は返済能力を重視するため、収入が安定していないと判断された場合は、審査が厳しくなるのが一般的です。長期的な雇用契約や安定した収入を確保することが、ローン審査を通過するための大きなポイントとなります。

個人事業主やフリーランスについては、審査に収入証明書・確定申告書などの提出が必要になり、安定性があると判断された場合は問題なく通ることもあります。

収入と支出のバランス

ローン審査では、収入だけでなく支出とのバランスも、重要な審査項目の一つです。

収入が十分であっても、生活費や既存の借り入れによって支出が多すぎる場合、返済能力が不足していると見なされることがあります。

とくに住宅ローンや消費者ローンなど、他のローンを多く抱えている場合、新しいローンの審査が難しくなることが多いです。

ローンの申し込み前には、現在の支出を見直し、支出を抑えたり、既存の借り入れを減らしたりすることが有効です。バランスを整えるとローン審査の際に、返済能力が十分であることを証明できます。

過去のローン返済履歴

過去にローンを利用した際の返済履歴も、新車ローンの審査で重視されます。とくに、自動車ローンや住宅ローンなどの大型ローンの返済実績がある場合、プラスに働くことがあります。

一方で、過去に延滞や滞納があった場合、マイナス評価を受ける可能性も。金融機関は、返済を確実に行えるかどうかを重視するため、過去の実績が大きな判断材料にします。

返済能力があると判断されるためにも、過去の返済履歴を一度確認したうえで、現状残っているローンや借金を安定して支払うことが大切です。

勤続年数が低い

金融機関は、申請者の勤続年数も審査の重要な要素です。勤続年数が短いと、雇用の安定性を疑われ、審査に悪影響を及ぼすことがあります。

一般的には、1年以上の勤続年数があると、安定した収入が見込めると判断され、審査に通りやすいです。また、頻繁な転職がある場合も、安定性が低いと判断されます。そのため、できるだけ長く同じ職場で働き続けることが審査に有利に働きます。

短期間の勤続であっても、他にプラス要素があれば審査通過の可能性はありますが、長期的な雇用のほうが有利です。

新車ローンが通らなかったときの対策

新車ローンの審査に落ちた場合でも、諦める必要はありません。いくつかの対策をすることで、再審査に通りやすくなります。

具体的には、以下の対策をおこないましょう。

【新車ローンが通らなかった時の対策】

- 信用情報の改善

- 年収に見合ったローン金額の見直し

- 頭金を多めに用意する

それぞれ、具体的な対策をいくつか紹介するので参考にしてください。

信用情報の確認方法と改善

ローン審査では、信用情報を確認することが重要です。日本信用情報機構(JICC)や指定信用情報機構(CIC)などの機関で、手数料を支払うことで信用情報の照会が可能です。

それぞれの機関で調べられる情報は、以下のとおり。

【JICCとCICで調べられる情報】

- JICC:ローンやクレジットカードの契約内容、返済や支払い状況

- CIC:支払い実績、クレジットカードの申し込み情報、過去のクレジットカードの利用履歴、残債額

自身の信用情報を定期的に確認することで、過去の未払い履歴やクレジットカードの延滞など、審査に影響を与える要素を把握できます。

問題が見つかった場合は、早急に対応することが求められます。

(例:延滞しているものを支払う、残債を清算するなど)

ちなみに、延滞した履歴は最大5年間残るため、時間をかけて信用情報を回復させることが大切です。

また、信用情報を確認する方法は、それぞれ以下のとおりです。

【JICCの確認方法】

まず、公式サイトを開き、「開示を申し込む」をクリックしましょう。

次に、情報を開示したい人を選択します。

(この場合本人を選択しましょう)

画像参考元:https://www.jicc.co.jp/

申し込みにはスマホが必要で、公式サイトに手順が書かれています。

クレジットカードによる認証を済ませ、個人情報を入力した後、手数料を払いましょう。

JICCは、開示請求から結果が出るまでに、3~5日ほど時間がかかります。

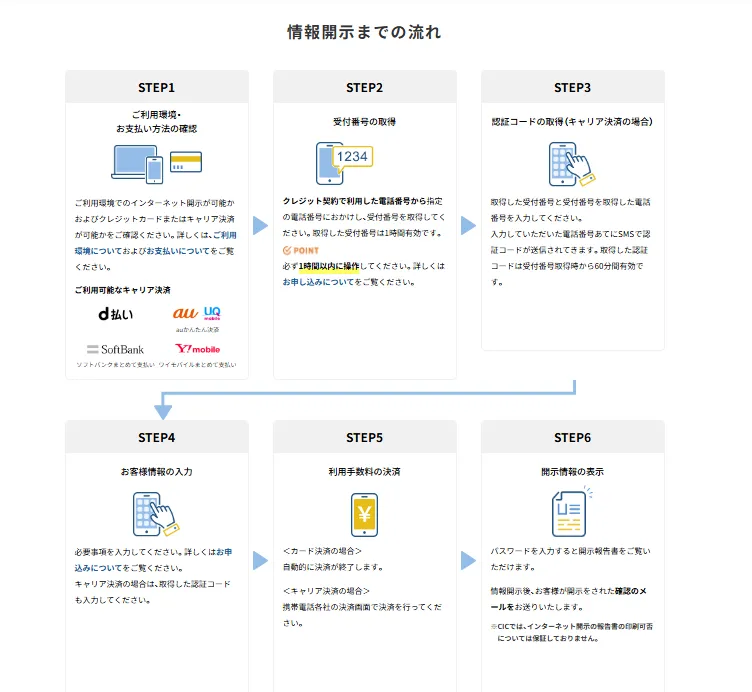

【CICの確認方法】

公式サイトを開き、「自分の信用情報を確認したい」をクリックします。

開示請求のページを開いたら、方法を選択しましょう。

インターネット開示の場合は、8:00~21:45の申し込みで当日に情報が閲覧できます。

こちらが、開示手順です。

手数料の支払いには、クレジットカードおよびキャリア決済が利用できます。

決済が完了したら、受付番号を取得して認証します。

その後、個人情報を入力して情報開示という流れです。

年収に合ったローン金額の見直し

ローン審査が通らない理由に、申請したローンの金額が高すぎるという理由があります。

年収に対して過大な借り入れを申し込んでしまうと、金融機関は返済能力に疑問を持ちます。そのため、年収に見合ったローン金額を再度見直し、適正な範囲内での借り入れを申請することが重要です。

また、返済期間を延長することで月々の返済額を減らし、審査の通過率を高められます。

金融機関は総返済額だけでなく、月々の返済額も重視するため、無理のない金額設定が審査を通過するポイントです。

頭金を多めに用意する

頭金を多く用意することは、新車ローンの審査において大きくプラスになることが多いです。

頭金を増やすと、借入金額が減り金融機関はリスクが低いと判断するため、審査に通りやすくなります。

たとえば、借り入れを減らして月々の返済額を抑えたり、借入期間を短縮したりできます。一般的には、総購入額の20%以上の頭金を用意することが理想的です。

収入と相談しながら、少しでも頭金を多く用意して、審査に臨みましょう。

新車のローンの種類と特徴

新車を購入する際に利用できるローンには、いくつかの選択肢があります。

それぞれ紹介すると、以下のとおりです。

【新車ローンの種類】

- 銀行系ローン

- ディーラーローン

- カードローン

それぞれのローンには異なる特徴があり、金利や手続きの手軽さ、審査基準に違いがあります。

ローンを検討している人は、それぞれ参考にしてください。

銀行系ローン

銀行が提供する自動車ローンは、一般的に金利が低めに設定されているため、総返済額を抑えられることが特徴です。金利は通常1%~4%程度で、同じ借入額でもディーラーローンやカードローンと比較して総返済額を大幅に抑えられます。

とくに長期にわたってローンを返済する場合、この金利の違いは大きく影響します。しかし、銀行系ローンは審査が厳しく、時間がかかる点は注意が必要です。

収入の安定性や過去のローン返済履歴が厳しく評価されるため、一定の信用情報が必要です。また、フリーランスや自営業者に対する審査も厳しく、長期間の収入証明が求められることがあります。

信用情報や収入の安定性が重要視され、高額な借り入れの場合、徹底した審査が行われます。

銀行系ローンは、頭金を多く用意できる場合や、安定した職業についている場合、銀行系ローンが有利となるケースが多いです。

借り入れ条件が良い分、手続きが面倒になることもありますが、長期的な返済プランを立てたい人にとっては適した選択肢です。

ディーラーローン

自動車ディーラーが提供するローンは、銀行系ローンと比べて審査が比較的緩やかで、手続きが簡単です。

新車を購入する際、ディーラーが直接ローンを提供してくれるため、車を選んだその場で申し込みができ、審査結果も早めに出ることが多いです。

しかし、ディーラーローンの金利は銀行系ローンよりも高めに設定されることが一般的です。ローンを組む所にもよりますが、一般的には3〜7%程度になります。

利便性は高いものの、長期間の返済を考慮した際、金利の高さが総返済額に影響を与える可能性があります。そのため、金利をよく確認してから利用することが重要です。

短期間で返済を終えたい場合や、審査結果がでるまでに時間をかけたくない場合に適しています。

カードローン

カードローンを利用して新車を購入できる方法もありますが、あまり推奨しません。カードローンは手軽に借りられる反面、高い金利が設定されているため、長期的に多額の利息を支払うことになります。

短期間で少額を借りる分には便利ですが、新車購入など高額の借り入れには不向きです。

また、カードローンは通常のローンと異なり、分割払いの計画が緻密に立てられていないため、計画的な返済が難しいこともデメリットの一つです。

しかし、銀行が提供しているカードローンもあります。消費者金融に比べると、金利が安い場合があるため、検討してもよいでしょう。

新車購入の場合は、銀行系やディーラーローンなど、より条件の良い選択肢を検討することが大切です。

新車ローン審査を通るためのポイント

新車ローンの審査に通るためには、いくつかのポイントを押さえることが重要です。

【新車ローン審査を通るためのポイント】

- 保証人を立てておく

- ほかの借り入れを返済する

- ディーラーローンを検討する

これらのポイントを事前に理解し、対策することで、審査通過の可能性を高められます。

保証人を立てておく

信用力に不安がある場合、保証人を立てることで審査に通りやすくなります。保証人とは、ローンの返済が滞った場合に、代わりに返済義務を負う人のことです。

金融機関にとってはリスクを軽減できる要素です。

とくに、自分自身の信用情報が問題となりやすい場合や、収入が安定していない場合は、信用力の高い家族や親族に保証人を依頼しましょう。

しかし、保証人にもリスクが伴うため、慎重に話し合いを行った上で決定することが重要です。保証人がいることで、金融機関の信頼を得やすくなり、審査通過率が上がる可能性が高まります。

他の借り入れを返済する

ローン審査に影響を与える大きな要素の一つが、既存の借り入れです。とくにクレジットカードの分割払いや消費者金融からの借り入れが多い場合、それが新たなローン審査に悪影響を与えることも少なくありません。

複数のローンを抱えている場合、返済することで、新車ローンの審査に通りやすくなります。

また、ローン返済比率(総収入に対する返済額の割合)が審査において重要な指標となるため、この比率を下げることで審査通過の可能性が高まります。

クレジットカードの残高整理や、他のローンの早期返済を検討して、審査に備えることが得策です。

ディーラーローンを検討する

銀行系ローンが難しい場合、ディーラーローンを利用するのも一つの方法です。ディーラーローンは審査が比較的緩やかで、購入する車と一緒に手続きができるため、審査のスピードが早いという利点があります。

また、ディーラーによってはキャンペーンや特別金利が設定されていることもあり、タイミング次第では有利な条件でローンを組めます。

そのほか、ディーラーローンのメリット・デメリットをあげると、以下のとおりです。

【ディーラーローンのメリット・デメリット】

- メリット:購入と合わせてローンの借り入れが可能

- メリット:ディーラーが審査を行うため通りやすい

(独自ローンを用意しているところも多い) - デメリット:金利が高い

- デメリット:返済途中で事故を起こすと一括返済を求められる(場合がある)

銀行系ローンが難しい場合でも、諦めずにディーラーでのローン申請を検討してみると良いでしょう。

ディーラーと相談しながら、最適なローンを選ぶことが大切です。

ローンが通らなかった場合の代替案

新車ローンが通らなかった場合でも、車を購入するための代替案はあります。

【ローンが通らなかった場合の代替案】

- 中古車や未使用車の検討

- リース契約という選択肢

ローンを諦めず、他の選択肢を検討してみましょう。

中古車や未使用車を検討

新車にこだわらず、中古車や未使用車を検討するのも一つの選択肢です。中古車は新車に比べて価格が安いため、ローンの金額も少なく抑えられ、審査のハードルも低くなる可能性があります。

また、未使用車は登録されただけで走行距離が非常に少ないため、新車同様の品質を保ちながらも価格が抑えられていることが多いです。

それに、正規カーディーラーの店舗では、認定中古車として販売されているものもあります。中古車ショップよりも信頼でき、ワンオーナー車や新車同然のものを安い価格で購入可能です。

ローンが通らない場合は、一般の中古車や未使用車、またディーラー認定中古車などの購入を検討し、予算に合った車を選ぶことで、ローンの審査が通る可能性が高まります。

リース契約という選択肢

ローンが通らなかった場合、リース契約という選択肢もあります。

リース契約では、毎月一定額を支払って車を借りる形となり、ローンを組むことなく新車を利用可能です。

リース契約のメリットをあげると、以下のとおりです。

【リース契約のメリット】

- ローン審査の必要がない

- 月々の支払が固定されている

また、メンテナンスや税金が含まれていることも多く、車の維持費が明確になるため、安心して車を利用できるのが特徴です。車検に関しては、月々の支払いに含まれていますが、トータルで見ると通常契約の車検費用と変わりません。

しかし、リース契約では最終的に車を所有できないため、長期間車を利用したい場合は注意が必要です。契約内容にもよりますが、リース契約が終了した際に、中古価格で購入できる場合もあります。

そのため、契約内容を確認したうえで、申し込みを検討しましょう。

家族や親族の協力を得て共同名義での購入

家族や親族と共同名義で、ローンを組む方法もあります。とくに、自分自身の信用力が低い場合や収入が安定していない場合、信用力のある家族や親族と共同でローンを組むことで、審査が通りやすくなることがあります。

つまり、審査可決条件として連帯保証人の追加を信販会社に求められることがあります。

返済能力が高い人を契約者にして、ローンの審査に通りやすくしておくこともできるでよう。連帯保証人を選出する場合は、車の所有権や名義に関するトラブルを避けるため、事前に話し合いをすることが重要です。

よくある質問

- 新車ローンの再審査はいつから可能?

-

新車ローンの審査に落ちた場合でも、再審査は可能です。一般的に、再審査を受けるためには、少なくとも6ヶ月から1年の期間を空ける必要があります。この間には、信用情報の改善や収入の安定性を確保することが求められます。また、審査に通らなかった理由を金融機関に確認し、その理由を解消することで、再審査の通過率が上がることが期待されます。

- 審査に影響を与える他の要因とは?

-

ローン審査には、信用情報や収入以外にも、いくつかの要因が影響を与えます。居住年数が短い、または頻繁に住所変更があると安定性に影響を与え、審査で不利になることがあります。

- 自営業者でもローンは通るの?

-

自営業者の場合、会社員に比べて収入が不安定と見なされることが多く、審査が厳しくなることがあります。しかし、安定した収入を証明できる書類があれば、ローン審査に通る可能性は十分にあるので安心しましょう。とくに、過去数年間の確定申告書や納税証明書などを提出することで、金融機関に信頼性をアピールできます。

まとめ

新車ローンが通らない理由はさまざまですが、信用情報や収入に関連する問題が主な原因です。

ローンが通るように対策をする場合、以下のことをしましょう。

【新車ローンを通すための対策】

- 信用情報の改善

- 頭金の増額

- 年収に見合ったローンの見直し

また、新車購入にこだわらず、リース契約や中古車の購入を検討することも一つの選択肢です。ローン審査に不安がある場合は、事前に徹底して対策をおこない、審査通過の可能性を高めましょう。